Eνα δίλημμα που απασχόλησε εκατοντάδες χιλιάδες νοικοκυριά κατά τις δεκαετίες του 1990 και του 2000 –αυτό δηλαδή ανάμεσα στην καταβολή μιας μηνιαίας δόσης στεγαστικού δανείου ή ενός μηνιαίου ενοικίου– έχει αρχίσει να κάνει δειλά δειλά την επανεμφάνισή του. Η σταδιακή επιστροφή των τραπεζών στην αγορά στεγαστικής πίστης και η τόνωση του αγοραστικού ενδιαφέροντος έχουν αρχίσει να τροδοφοτούν περισσότερες πράξεις αγοραπωλησίας σε σχέση με πριν από λίγα χρόνια. Ως εκ τούτου έχει αρχίσει να γεννάται το ερώτημα τι είναι περισσότερο συμφέρον, η ενοικίαση ή η αγορά μιας κατοικίας;

Με δεδομένη την αύξηση των τιμών των ενοικίων αλλά και των τιμών πώλησης, οι ενδιαφερόμενοι καλούνται να εξετάσουν αρκετές παραμέτρους προτού καταλήξουν στο τι είναι πιο συμφέρον για τους ίδιους. Το σίγουρο όμως είναι ότι το ερώτημα αυτό αφορά σήμερα πολύ λιγότερα νοικοκυριά, συγκριτικά με τα χρόνια πριν από την οικονομική κρίση. Κατά τη διάρκεια της δεκαετίας του 2000, σύμφωνα με στοιχεία της ΤτΕ, το 85% των αγοραπωλησιών κατοικιών χρηματοδοτούνταν και με τη λήψη στεγαστικού δανείου. Ταυτόχρονα, οι συναλλαγές οικιστικών ακινήτων κυμαίνονταν μεταξύ 90.000-150.000 ετησίως για το μεγαλύτερο μέρος της δεκαετίας.

Που κυμαίνονται τα στεγαστικά δάνεια

Τα δεδομένα σήμερα είναι εντελώς διαφορετικά. Υπολογίζεται ότι μόλις τρεις στις δέκα αγοραπωλησίες κατοικιών γίνονται με τη συνδρομή τραπεζικού δανεισμού, γεγονός που εξηγεί εν μέρει και τους λόγους που οι συναλλαγές δεν ξεπερνούν τις 25.000-35.000 σε ετήσια βάση. Ακόμα όμως όσοι επιλέγουν και ταυτόχρονα λαμβάνουν και τη σχετική έγκριση για να δανειοδοτηθούν με κάποιο δάνειο, θα πρέπει κατά κανόνα να χρηματοδοτήσουν και με ίδια κεφάλαια ένα ποσοστό της τάξεως του 15%-30% της συνολικής αξίας του προς απόκτηση ακινήτου.

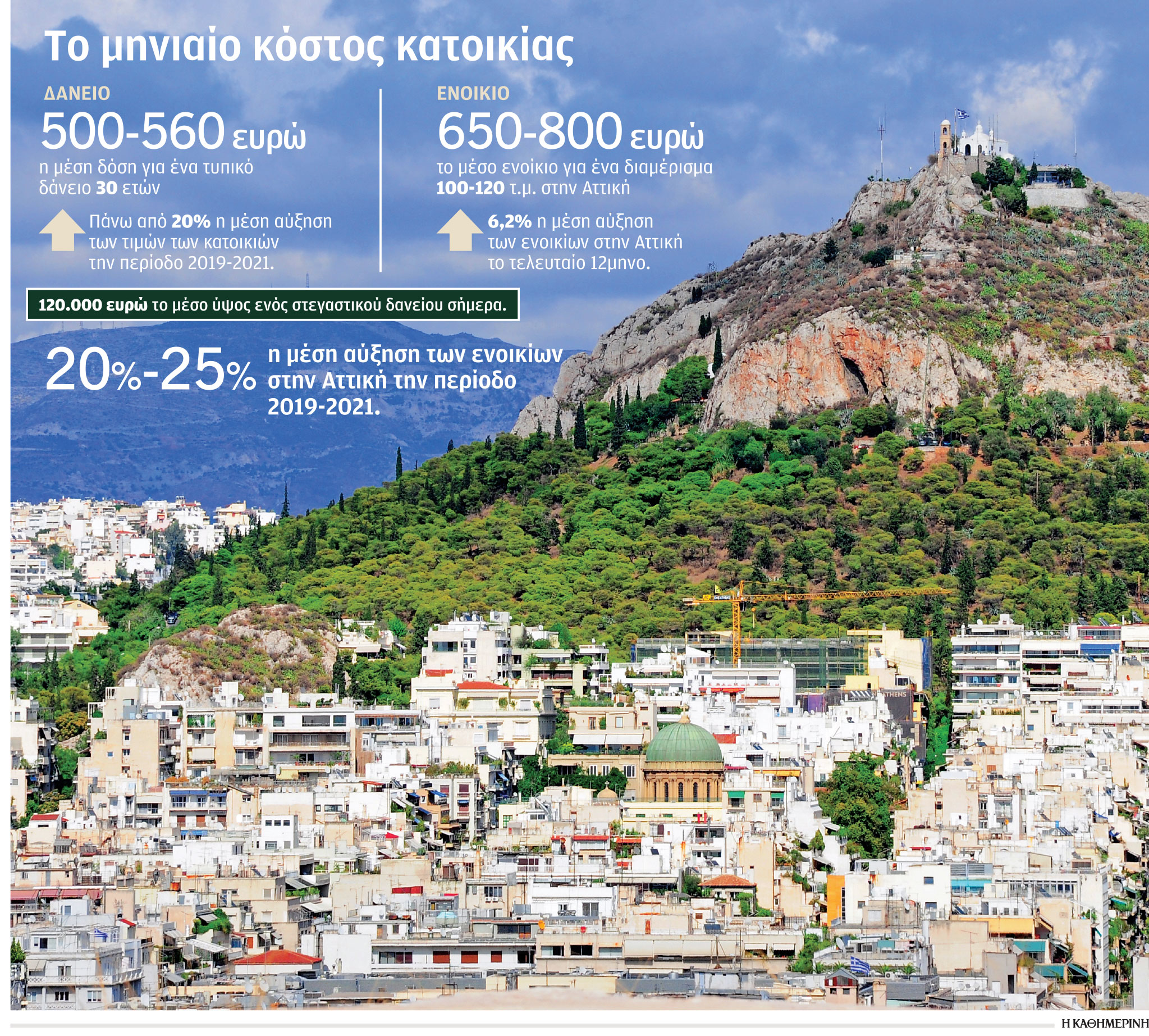

Ακόμα και έτσι, βέβαια, το δίλημμα είναι υπαρκτό. Σύμφωνα με τον κ. Γιώργο Γκιώκα, διευθυντή πωλήσεων και συνιδρυτή της IMS (Individual Mortgage Solutions), η οποία δραστηριοποιείται στην αγορά της στεγαστικής πίστης, συνεργαζόμενη με τις περισσότερες τράπεζες, σήμερα το μέσο στεγαστικό δάνειο που εκταμιεύεται κυμαίνεται μεταξύ 110.000 και 120.000 ευρώ, καταγράφοντας αύξηση της τάξεως του 15%-20% σε σχέση με το 2019, όταν διαμορφωνόταν σε 100.000 ευρώ. Η αύξηση αυτή αντανακλά την αντίστοιχη αύξηση στις τιμές των πωλούμενων κατοικιών. Με βάση αυτό το δεδομένο, η μέση μηνιαία δόση για ένα δάνειο διάρκειας 30 ετών κινείται πέριξ των 550 ευρώ. Ανάλογα βέβαια με το αν επιλεγεί σταθερό ή κυμαινόμενο επιτόκιο, το ύψος της δόσης διαφοροποιείται αντίστοιχα. Για παράδειγμα, αν προτιμηθεί σταθερό επιτόκιο για το σύνολο της διάρκειας του δανείου η μηνιαία δόση θα ξεπεράσει τα 550 ευρώ, αγγίζοντας τα 570 ευρώ. Αντιθέτως, προϊόντα κυμαινόμενου επιτοκίου θα κοστίσουν πέριξ των 500-520 ευρώ, αλλά με το ρίσκο της αύξησης σε βάθος χρόνου, καθώς τα σημερινά χαμηλά επιτόκια αναμένεται ότι θα αυξηθούν μελλοντικά.

Ομως τα ποσά αυτά κρίνονται δελεαστικά αν υπολογιστεί ότι για ένα διαμέρισμα 100 τ.μ. στα βόρεια ή τα νότια προάστια το μέσο μηνιαίο ενοίκιο κινείται πέριξ των 800-900 ευρώ. Ασφαλώς, όταν κάποιος αγοράζει ακίνητο θα πρέπει να συνυπολογίζει κι άλλα έξοδα, πέραν της δόσης του δανείου, όπως π.χ. το κόστος κατοχής (π.χ. ΕΝΦΙΑ) και το κόστος συντήρησης, ιδίως αν το ακίνητο είναι άνω των δέκα ετών. Επίσης, σύμφωνα με τον κ. Γκιώκα, ακόμα ένα στοιχείο που θα πρέπει να συνυπολογιστεί είναι ότι σήμερα έχουν αρχίσει να επικρατούν τα προϊόντα σταθερού επιτοκίου, αντί για κυμαινόμενου, που ήταν ο κανόνας μέχρι και πριν από λίγα χρόνια. Κατά τον ίδιο, οι τράπεζες επιθυμούν να προσελκύσουν περισσότερους δανειολήπτες, προσφέροντας την ασφάλεια του σταθερού επιτοκίου για το σύνολο της διάρκειας του δανείου, ενώ με αυτόν τον τρόπο φροντίζουν και για την υγεία του χαρτοφυλακίου των δανείων τους, καθώς θεωρούνται λιγότερο πιθανά τα φαινόμενα μη εξυπηρέτησης των δανείων εξαιτίας π.χ. μιας απότομης αύξησης της μηνιαίας δόσης.

Η άνοδος τιμών, στη ζυγαριά των νοικοκυριών

Η άνοδος τιμών, στη ζυγαριά των νοικοκυριώνΗ αγορά κατοικίας έχει εισέλθει σε ένα νέο κύκλο ανόδου των τιμών πώλησης αλλά και των ενοικίων. Εκ των πραγμάτων, η εξέλιξη αυτή διαφοροποιεί και τα δεδομένα στέγασης για χιλιάδες νοικοκυριά, που καλούνται να ζυγίσουν τα θετικά και τα αρνητικά της αγοράς ή της ενοικίασης και ασφαλώς και τα ποιοτικά χαρακτηριστικά του ακινήτου στο οποίο θα μετακινηθούν (π.χ. τοποθεσία, επιφάνεια κ.λπ.).

Σύμφωνα με τα στοιχεία της ΤτΕ, κατά το φετινό δεύτερο τρίμηνο οι τιμές πώλησης κατοικιών αυξήθηκαν με ετήσιο ρυθμό της τάξεως του 4,4% πανελλαδικά, διατηρώντας τον αντίστοιχο ρυθμό του 2020 κι ενώ το 2019 είχε καταγραφεί αύξηση 7,2%. Στη δε Αττική, το 2020 η αύξηση άγγιξε το 7,6%, έναντι αύξησης 10,6% το 2019 και 2,8% το 2018. Κατά το φετινό δεύτερο τρίμηνο η αύξηση στην Αττική διαμορφώθηκε σε 6,4%, ενώ προβλέπεται επιτάχυνση του ρυθμού ανόδου των τιμών τα επόμενα τρίμηνα.

Ωστόσο, η ειδοποιός διαφορά με την περίοδο πριν από την οικονομική κρίση είναι ότι κύριος λόγος που οι τιμές πώλησης κινούνται ανοδικά είναι το μεγάλο αγοραστικό ενδιαφέρον από το εξωτερικό, που πλέον έχει αρχίσει να συμπληρώνεται και από την εγχώρια ζήτηση. Στον αντίποδα, πριν από την κρίση, η συντριπτική πλειονότητα της ζήτησης προερχόταν από Ελληνες. Αντιστοίχως, τα ενοίκια καταγράφουν και αυτά μεγάλες αυξήσεις λόγω της στροφής των περισσότερων νοικοκυριών προς τη συγκεκριμένη επιλογή, εξαιτίας της αδυναμίας πρόσβασης σε τραπεζική χρηματοδότηση. Υπολογίζεται ότι οι τιμές ενοικίασης έχουν αυξηθεί κατά περίπου 25%-30% κατά τη διάρκεια της τελευταίας τριετίας.

Πάντως, οι ζητούμενες τιμές ενοικίασης είναι ακόμα υψηλότερες. Με βάση τον δείκτη τιμών ενοικίων του Spitogatos.gr, που καταγράφει τις τιμές των αγγελιών, μόνο κατά το δεύτερο τρίμηνο του 2021 τα ζητούμενα ενοίκια αυξήθηκαν 11,5% στο υπόλοιπο Αττικής, 8,4% στα βόρεια προάστια και 8,1% στα δυτικά προάστια, όπου πλέον το μέσο ενοίκιο προσεγγίζει τα 7 ευρώ/τ.μ., από 4,5 ευρώ/τ.μ. μέχρι και το 2018.

Εν ολίγοις, ακόμα και προσιτές περιοχές καταγράφουν πολύ μεγάλες αυξήσεις, με αποτέλεσμα να περιορίζονται και οι επιλογές όσων αναζητούν φθηνότερη στέγη. Πάντως, στο κέντρο της Αθήνας φαίνεται πως βρέθηκε το όριο, καθώς η μέση τιμή έχει αρχίσει να καταγράφει τάσεις διόρθωσης, υποχωρώντας κατά 4,1%, σε 9 ευρώ/τ.μ., το δεύτερο τρίμηνο. Παραμένει όμως αισθητά υψηλότερα απ’ ό,τι μέχρι πριν από λίγα χρόνια, όταν η μέση τιμή ήταν της τάξεως των 7-7,5 ευρώ/τ.μ.

Η αριθμητική των χαμηλών επιτοκίων και των υψηλότερων αξιών

Η άνοδος των τιμών στα ενοίκια, η οποία ήταν μια από τις βασικές αιτίες που πυροδότησαν την έκρηξη στη στεγαστική πίστη την προηγούμενη δεκαετία, αποτελεί ένα βασικό επιχείρημα στον προβληματισμό που έχει και σήμερα ένα μέσο νοικοκυριό για το τι είναι προτιμότερο να επιλέξει. Την αγορά ή την εκμίσθωση.

Δεν είναι όμως το μόνο. Στην τρέχουσα συγκυρία η πλεονάζουσα ρευστότητα που διοχετεύει η ΕΚΤ και η πτώση των επιτοκίων σε ιστορικά χαμηλά, καθιστά την αγορά κατοικίας μέσω δανεισμού συμφέρουσα, όχι μόνο για ιδιοκατοίκηση αλλά και για επένδυση. Αυτό επεσήμανε σε ειδική εκδήλωση χθες ο επικεφαλής οικονομολόγος της Τράπεζας Πειραιώς Ηλίας Λεκκός, επισημαίνοντας ότι –σύμφωνα με τις εκτιμήσεις– οι τιμές των ακινήτων θα «τρέξουν» με ρυθμό 4%-5% τα προσεχή χρόνια έως και το 2027, χωρίς να διακρίνεται τάση για δημιουργία «φούσκας».

Μαζί με τα επιτόκια των καταθέσεων που έχουν υποχωρήσει στο ναδίρ, καθιστώντας την επένδυση σε ακίνητα συμφέρουσα, σε χαμηλό επίπεδο διαμορφώνονται πλέον και τα επιτόκια χορηγήσεων στη στεγαστική πίστη, που σύμφωνα με τα στοιχεία των τραπεζών κυμαίνονται κοντά στο 2,5% (κυμαινόμενο επιτόκιο) για ένα μέσο δάνειο 100.000 ευρώ. Μεταξύ 2,5%-3% διαμορφώνονται τα επιτόκια με σταθερή διάρκεια 15 ετών, γεγονός που επιτρέπει σε κάποιον να «κλειδώσει» σήμερα μια χαμηλή δόση, πριν τα επιτόκια αρχίσουν σταδιακά να αυξάνονται εκ νέου.

Αναφερόμενος στις τάσεις στην αγορά της στεγαστικής πίστης ο ανώτερος γενικός διευθυντής Retail Banking & Distribution Networks, Βασίλης Κουτεντάκης, σημείωσε ότι οι νέες εκταμιεύσεις –με εξαίρεση το 2020– «τρέχουν» με ρυθμό 30% και το 2021 η αγορά θα κλείσει κοντά στα 850 εκατ. ευρώ. Αν και το επίπεδο αυτό απέχει πολύ από το υψηλό των 11 δισ. ευρώ που είχαν καταγράψει οι εκταμιεύσεις στεγαστικών δανείων το 2009, η άνοδος των τιμών των ενοικίων καθιστά ελκυστική ξανά την αγορά κατοικίας με δανεισμό, κυρίως από νέα νοικοκυριά και άτομα έως 45 ετών που δεν βαρύνονται με οφειλές από το παρελθόν. Σε επίπεδο προσφοράς οι τράπεζες έχουν κάθε λόγο να διοχετεύσουν την πλεονάζουσα ρευστότητα που αντλούν από την ΕΚΤ, αφού στο τέλος της ημέρας εάν η ρευστότητα δεν γίνει δάνειο οι τράπεζες υποχρεούνται να την επιστρέψουν στο ευρωσύστημα με αρνητικό επιτόκιο, πληρώνοντας δηλαδή την ΕΚΤ. Ανεξάρτητα ωστόσο από αυτή τη διάσταση, το ερώτημα γιατί συμφέρει ένα νοικοκυριό να προχωρήσει στην αγορά κατοικίας αντί του να διαμένει με ενοίκιο, προκύπτει από την απλή αριθμητική για την περίπτωση ενός ακινήτου με εμπορική αξία 100.000 ευρώ. Οπως εξήγησε ο γενικός διευθυντής Retail Banking & Distribution Networks της Τράπεζας Πειραιώς, Γιάννης Γραμματικός, το μέσο ενοίκιο με συντηρητικές παραδοχές διαμορφώνεται στα 450 ευρώ τον μήνα ή στα 5.400 ευρώ ετησίως.

Παράδειγμα

Στην περίπτωση της αγοράς ακινήτου για ιδιοκατοίκηση στην τρέχουσα αξία, η εικόνα διαμορφώνεται ως εξής:

• 100.000 η αξία.

• 6.000 τα διάφορα έξοδα (μεσιτικά, συμβολαιογραφικά, δικηγόρου, φόρο μεταβίβασης, δικαιώματα υποθηκοφυλακείου κ.λπ.).

• Συνολικό κόστος 106.000 ευρώ, στο οποίο θα πρέπει να προστεθεί και η ετήσια επιβάρυνση λόγω ΕΝΦΙΑ και δαπανών συντήρησης, που ανέρχεται σε 400 ευρώ.

Στην περίπτωση λήψης στεγαστικού δανείου ύψους 80.000 ευρώ με επιτόκιο 3% και διάρκεια 30 ετών:

• Η μηνιαία δόση διαμορφώνεται στα 340 ευρώ (-24% του μισθώματος) ή 4.080 ευρώ ετησίως.

• Το όφελος είναι 77 ευρώ μηνιαίως ή 924 ευρώ ετησίως, ποσό που προκύπτει αν από το ενοίκιο των 450 ευρώ αφαιρέσει κανείς τη δόση του δανείου και τον επιμερισμό του ετήσιου ΕΝΦΙΑ.

Στα οφέλη που προσφέρει η Τράπεζα Πειραιώς, σύμφωνα με τη Senior Director, Retail Banking & Distribution Networks Ειρήνη-Μαρία Μικροπούλου, είναι επίσης η χωρίς έξοδα έγκριση του δανείου και η πριμοδότηση του επιτοκίου με έκπτωση 0,15% για αγορά ακινήτου που είναι υψηλής ενεργειακής απόδοσης. Η σύγχρονη πρακτική υπαγορεύει πάντως ότι ο πελάτης θα πρέπει να διαθέτει με τη μορφή ίδιας συμμετοχής τουλάχιστον το 20% και έως το 40% της αξίας του ακινήτου προς αγορά, αφού οι τράπεζες έχουν φύγει από τη λογική να χρηματοδοτούν το 100% ή ακόμη και το 120% της αξίας του ακινήτου, όπως συνέβαινε το 2007.

0 Σχόλια